本文

土地・家屋の特例および減額措置について

住宅用地に対する課税標準の特例と申告について

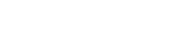

【住宅用地の特例とは】

住宅用地(人の居住の用に供する家屋等がある敷地)については、その税負担を軽減する必要から固定資産税の課税標準の特例措置が設けられています。

軽減割合は下記の小規模住宅用地と一般住宅用地に分けて特例が適用されます。

|

区分 |

土地の利用状況と面積区分 |

課税標準額 |

||||

|

小規模住宅用地 |

住宅敷地 |

200平方メートル以下の部分 |

価格×6分の1 |

|||

|

一般住宅用地 |

200平方メートルを超える部分(家屋の床面積の10倍まで) |

価格×3分の1 |

||||

【住宅用地の申告】

土地の所有者は、住宅用地に対する課税標準の特例に関して、次のような場合には申告が必要となります。

(1) 所有の土地の住宅に居住者の異動があった場合や、人が住まなくなった場合

(2) 住宅を新築し、その敷地が新たに住宅用地になった場合

(3) 事務所・店舗などを住宅に改築または用途変更し、その敷地が住宅用地になった場合

(4) 住宅を取り壊し、その敷地が住宅用地でなくなった場合

(5) 住宅を事務所・店舗などに改築または用途変更し、その敷地が住宅用地ではなくなった場合

(6) セカンドハウスに該当する場合(詳細は、『「セカンドハウス」に係る特例について』の欄をお読みください)

※ 申告期限:土地の所有者は上記内容に変更があった場合、翌年1月31日までに住宅用地適用(異動)申告書の提出をお願いします。

申告書につきましては、下記ページよりダウンロードをお願いします。

・税に関する各種申請・届出様式(固定資産に関するもの→土地)

※ 住宅用地とは、住宅を維持し、その効用を果たすために使用されている一画地をいいます。したがって、賦課期日(1月1日)において新たに住宅の建設が予定されている土地、あるいは住宅が建設されつつある土地は住宅用地とはされません。ただし、既存の家屋に代えて住宅を建設している土地で、要件を満たすものについては、住宅用地となる場合があります。

新築住宅(建売住宅も含む)に対する固定資産税の減額措置について

新築された住宅(建売住宅も含む)やアパート・マンションなどの住宅用家屋のうち、一定の要件に該当する場合は、固定資産税額が減額されます。

(1) 減額される住宅

・ 以下の要件を満たす必要があります。

|

住宅の種類 |

専用住宅、併用住宅(居住部分の割合が2分の1以上) |

|||

|

床面積 |

専用住宅 |

50平方メートル以上280平方メートル以下(一戸建て以外の貸家住宅は、40平方メートル以上280平方メートル以下)※ | ||

|

併用住宅 |

居住部分の床面積が50平方メートル以上280平方メートル以下 | |||

※ マンションなどの区分所有家屋の床面積は「専有部分の床面積+持分で按分した共用部分(廊下や階段室等)の床面積」で判定します。また、賃貸マンションなどについても独立的に区画された部分ごとに区分所有家屋に準じた方法で判定します。

(2) 減額される範囲

| 120平方メートル以下の場合 | 2分の1 | |||

| 120平方メートルを超え280平方メートル以下の場合 | 120平方メートル相当分について2分の1(120平方メートルを超える部分は減額されません。) | |||

(3) 減額される期間

|

住宅 |

減額期間 |

| 3階建以上の準耐火構造及び耐火構造住宅 |

新築後5年間 |

| 一般の住宅(上記以外) |

新築後3年間 |

認定長期優良住宅に対する減額措置について

◎ 長期にわたり良好な状態で使用される構造等を備えた良質な住宅の普及を促進するため、新築住宅のうち「長期優良住宅の普及の促進に関する法律」の規定に基づき認定された住宅に対する固定資産税の減額制度です。

(1) 減額の要件

以下の要件を満たす必要があります。

|

住宅の種類 |

(1) 「長期優良住宅の普及の促進に関する法律」の施行の日(平成21年6月4日)から令和8年3月31日までに新築されたもの | |||||||

| (2) 同法の規定に基づき、耐久性・安全性等の住宅性能が一定基準を満たすものとして行政庁の認定を受けて新築された住宅であること | ||||||||

| (3) 居住部分の割合が全体の床面積の2分の1以上であること(併用住宅の場合) | ||||||||

|

床面積 |

専用住宅 |

50平方メートル以上280平方メートル以下(一戸建て以外の貸家住宅は、40平方メートル以上280平方メートル以下)※ | ||||||

|

併用住宅 |

居住部分の床面積が50平方メートル以上280平方メートル以下 | |||||||

|

申告書の提出 |

認定を受けて新築された住宅であることを証明する書類(認定通知書の写し)を添付して、翌年の1月31日までに申告書を提出してください。 | |||||||

※ マンションなどの区分所有家屋の床面積は「専有部分の床面積+持分で按分した共用部分(廊下や階段室等)の床面積」で判定します。また、賃貸マンションなどについても独立的に区画された部分ごとに区分所有家屋に準じた方法で判定します。居住床面積が50平方メートル(戸建て以外の貸家住宅の場合40平方メートル)以上280平方メートル以下であること。

(2) 減額される範囲

| 120平方メートル以下の場合 | 2分の1 | ||||||

| 120平方メートルを超え280平方メートル以下の場合 | 120平方メートル相当分について2分の1(120平方メートルを超える部分は減額されません。) | ||||||

(3) 減額される期間

|

住宅 |

減額期間 |

|||||

| 3階建以上の準耐火構造及び耐火構造住宅 |

新築後7年間 |

|||||

| 一般の住宅(上記以外) |

新築後5年間 |

|||||

(4) その他

・ この減額と新築住宅の減額を重ねて受けることはできません。

(5) 申告に必要な書類

- 認定長期優良住宅・中高層耐火建築住宅に対する固定資産税減額規定の適用申告書

- 「長期優良住宅認定通知書」または「その写し」

申告書につきましては、下記ページよりダウンロードをお願いします。

・税に関する各種申請・届出様式(固定資産に関するもの→家屋)

「セカンドハウス」に係る特例について

富士見町に住宅を所有されている方で、町外に住民票がある場合は、家屋が「セカンドハウス」に該当すると認定された場合に、固定資産税の特例および減額措置の対象となります。

「セカンドハウス」に認定されるためには、「家屋の利用状況に関する申告書」に、家屋を利用された年月日と内容・目的をご記入のうえ、毎月の利用状況がわかる証明書(高速料金や町内小売店、医療機関の領収書など。光熱水費の領収書は不可)を添付し、毎年1月末日までにご提出をお願いいたします。

申告書につきましては、以下ページからダウンロードをお願いします。

・税に関する各種申請・届出様式(固定資産に関するもの→家屋→(5)~(7))

※ 「セカンドハウス」とは、住宅の1つであり、特定の人が年間を通じ、継続して毎月1泊2日以上居住する家屋をいいます。

※ 申告書の未提出や書類の不備がある場合、「セカンドハウス」と認定されず、固定資産税の特例および減額措置が適用されませんので、ご承知おきください。